はじめに

資産形成について相談を受けていると、お客様からよく「NISAとiDeCoはどう違うの?」「変額保険は保険であって投資とは別物でしょ?」といった声を耳にします。

確かに名前も制度も異なるので、それぞれ全く別の仕組みに思えます。しかし実際には、どれも“株式”と“債券”を基本にした投資である点で共通しています。

この「投資の土台は同じ」という理解を持つことで、制度の違いを整理しやすく、自分に合った選び方ができるようになります。

投資の基本は「株式」と「債券」

まず押さえておきたいのは、投資の世界でリターンを生み出す柱は大きく2つだけ、ということです。

- 株式投資:企業の成長に出資し、そのリターンを享受する。値動きは大きいが、長期的には成長性が高い。

- 債券投資:国や企業にお金を貸し、利息を受け取る。値動きは小さく、安定性が高い。

この「株」と「債券」の組み合わせによって、運用のリスクとリターンのバランスが決まります。

つまり、どんな制度を通じて投資しても、最終的に投資の源泉はこの2つに行き着くのです。

NISAとは

NISA(少額投資非課税制度)は、投資による利益にかかる税金をゼロにできる制度です。

通常、株や投資信託で得た利益には約20%の税金がかかりますが、NISA口座内の運用益は非課税になります。

- 投資対象:株式、投資信託、ETFなど

- メリット:運用益が非課税、少額から投資可能

- 活用イメージ:将来の資産形成を効率よく進めたい人向け

NISAの投資信託の多くは、株式と債券を組み合わせた商品であり、リスク許容度に応じてバランス型や株式比率の高い商品を選ぶことができます。

iDeCoとは

iDeCo(個人型確定拠出年金)は、老後の資金づくりに特化した制度です。積み立てた掛金は全額所得控除となり、節税効果が非常に大きいのが特徴です。

- 投資対象:投資信託、定期預金、保険商品など

- メリット:掛金が全額所得控除、運用益も非課税

- 注意点:原則60歳まで引き出せない

こちらも選べる投資信託の中身は株式や債券であり、長期的に運用することで複利効果を最大限活かすことができます。

変額保険とは

変額保険は、保障と資産形成を組み合わせた保険商品です。支払った保険料の一部が「特別勘定」という運用口座に回され、株式や債券を組み込んだファンドで運用されます。運用成績に応じて解約返戻金や将来の年金原資が増減します。

- 投資対象:株式や債券で構成された特別勘定(投資信託に近い)

- メリット:死亡保障を持ちながら資産運用ができる

- 注意点:手数料がやや高め、解約時期によっては元本割れリスクもある

変額保険は「保険」という入り口で加入しつつ、資産形成の部分は株式・債券を利用した投資で動いています。

共通点と違い

制度や商品の仕組みは異なっても、投資の本質は同じです。

| 制度・商品 | 主な投資対象 | メリット | デメリット | 向いている人 |

| NISA | 株式・債券の投資信託、ETF | 運用益が非課税、自由に引き出せる | 節税は運用益のみ | 途中で資金を使う可能性がある |

| iDeCo | 株式・債券の投資信託、定期預金 | 掛金が全額所得控除、運用益非課税 | 60歳まで引き出せない | 老後資金を計画的に作りたい人 |

| 変額保険 | 株式・債券の特別勘定 | 保険+資産運用、保証も確保 | 手数料高め、商品選択肢は会社次第 | 保険と資産形成を同時にしたい人 |

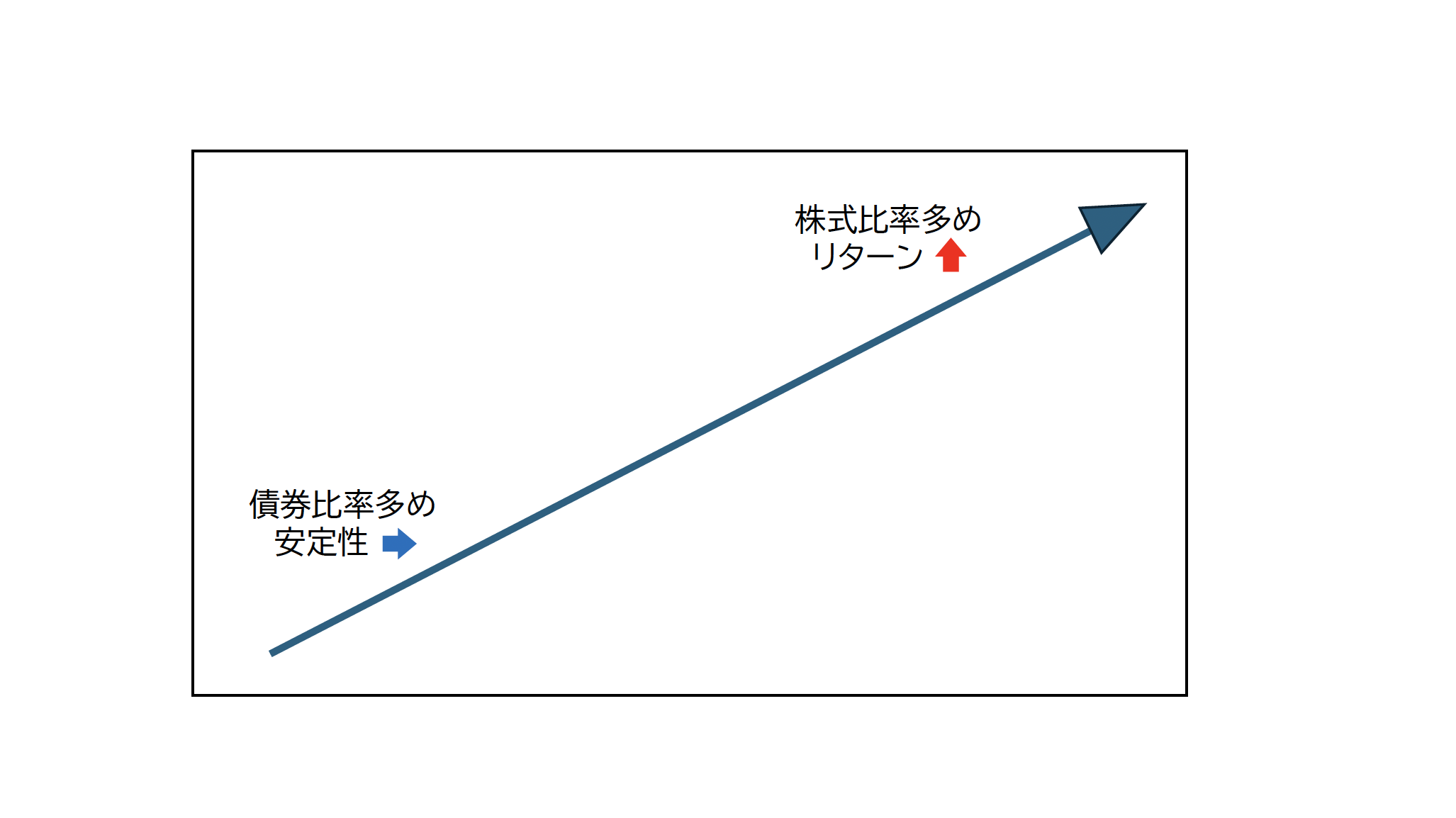

株式と債券の組み合わせによるリスクとリターンの違いを図で表すとイメージしやすいです。

- 株式多め:大きなリターンを狙えるが、値動きも大きい

- 債券多め:リターンは小さいが安定性が高い

- バランス型:その中間で、長期投資に向いている

NISAもiDeCoも変額保険も、この「株と債券の配分」をどう設計するかで成果が決まります。

まとめ

- NISA、iDeCo、変額保険は見た目の制度や入り口は違っても、実際の投資対象は「株式と債券」が中心。

- 制度ごとに「税制メリット」「引き出しの自由度」「保障の有無」といった違いがある。

- どれを選ぶかは、「資金をいつ使うか」「税制優遇をどう使いたいか」「保障を重視するか」によって変わる。

つまり、投資の土台は共通で、違うのは“器”や“制度設計” です。

まずは「株と債券の基本」を理解した上で、自分に合った制度を選ぶことが、将来の安心につながります。

一緒によく読まれる記事

【保険料控除に関して】

・保険料控除証明書が届いてない

・自宅の中で行方不明

・提出するのに再発行したい

という方はこちらのコラムに各保険会社の問い合わせ方法を載せておりますのでぜひ参考にされてください。